Что такое смешанное страхование жизни?

Что такое смешанное страхование жизни?

В практике НФС считается хорошим тоном включать в личный финансовый план клиента защиту от различных неблагоприятных ситуаций. В этом случае речь идет о страховании. Практически все понимают термин имущественное страхование. Но вот с термином страхование жизни возникают пробелы.

Почему то большей части клиентов кажется, что страхование жизни это что-то такое негативное, связанное со смертью. Но это не совсем так, даже сказать точнее совсем не так! Давайте разберемся, что такое страхование жизни.

От чего происходит слово страхование?

Перевод слова «страхование» — это неверный перевод понятия, которое определяется английским словом insurance. В английском ключевым понятием данного слова является слово «уверенность», а не «страх». Вот для чего нужна страховка – для уверенности.

Страховка всегда защищает от каких-либо рисков. Посмотрите, какой основной и какие сопутствующие риски при смешанном страховании жизни:

Основной риск:

- дожитие Застрахованного до истечения срока страхования;

- смерть Застрахованного по любой причине.

Дополнительная программа:

- Смерть Застрахованного в результате несчастного случая.

- Инвалидность Застрахованного в результате несчастного случая.

- Временная нетрудоспособность Застрахованного в результате несчастного случая.

- Телесные повреждения Застрахованного в результате несчастного случая.

- Госпитализация Застрахованного в результате несчастного случая.

Смотрите, что получается. Основная страховка выплачивается в двух случаях: либо застрахованный помрет, либо будет жить! А как говорил Суворов – двум смертям не бывать, одной не миновать! Другими словами страховка выплачивается всегда! Да, именно в этом и есть весь смысл программ страхования жизни, такой человек получит деньги в любом случае. А, значит, главное в страховании жизни не смерть вовсе, и оформляют такую страховку не ради защиты от смерти. А как раз наоборот, для счастливой и долгой жизни!

Дополнительные программы смешанного страхования жизни помогут человеку финансово пережить трудный период жизни из-за возникновения неблагоприятных ситуаций. Например, поехали кататься на лыжах и сломали ногу. Да просто подскользнулись на улице в гололед. Два месяца в гипсе, на работу не ходим. И так доходы на нуле, а тут еще и дополнительные затраты на лечение. Вроде бы особо страшного ничего нет, все заживет. Но, согласитесь, ведь приятно иметь финансовую помощь на этот период, который полностью возместит расходы на лечение и даст возможность нормально жить. А если, не дай Бог, инвалидность? В этом случае страховая компания будет делать взносы за Вас, чтобы в конце срока страхования выплатить Вам полностью всю сумму. Необходимо только не забыть включить данную опцию.

Главная задача страхования жизни – поддержать человека деньгами, когда он не сможет работать по болезни, и создать капитал к тому времени, когда он не сможет работать по старости. А в случае его смерти поддержать финансово его семью.

Интересный факт: люди, имеющие страховку жизни, по статистике живут дольше тех, кто ее не имеет. Можно сказать, что действительно страхование жизни продляет жизнь!

Зачем это нужно – страхование жизни?

Когда мы перевозим вазу, мы ее бережно упаковываем. Бережно убираем очки в футляр. Страхуем автомобиль от угона. Но есть же что-то самое главное, самое ценное кроме этого? Это дико и странно, но самое ценное у нас в стране страховать не принято.

Задумайтесь. Ведь деньги появляются лишь за счет Ваших усилий, за счет того, что Вы способны их заработать. Доход у Вас может быть лишь потому, что Вы живете и что здоровы. Разве не разумно защитить свою трудоспособность, способность приносить деньги? Ведь если это исчезнет, какая будет у Вас жизнь? А если произошло самое страшное, кто поможет Вашей семье?

В каком возрасте необходимо страхование?

Мы уже выяснили, что основных целей страхования жизни три: накопить капитал, защитить свою трудоспособность, и финансово защитить жизнь близких людей в случае своей смерти. Речь идет здесь только о денежной защите, мы не рассматриваем вопросы психологического характера. При несчастных случаях и так тяжело морально! Но когда еще и остаешься без средств к существованию – тяжелее в десять раз! И здесь все понятно, чем больше сумма – тем больше финансовая защита.

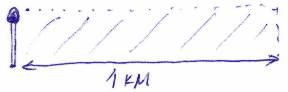

Давайте рассмотрим такой пример. Площадь прямоугольника есть произведение его сторон. Если взять высоту прямоугольнику за высоту спички, а длину с километр, то площадь такого прямоугольника будет достаточна большая. В страховании точно также.

Давайте рассмотрим такой пример. Площадь прямоугольника есть произведение его сторон. Если взять высоту прямоугольнику за высоту спички, а длину с километр, то площадь такого прямоугольника будет достаточна большая. В страховании точно также.

Если человек в молодом возрасте начинает делать небольшие страховые отчисления, и период этих отчислений велик, то в результате в конце срока страхования получается очень солидный капитал! И он будет выплачен обязательно! Разве плохо иметь миллион долларов к выходу на пенсию?

Но это еще не все. Даже если молодой человек сделал лишь первый взнос, и с ним вдруг что-то случается, то страховая компания берет его под свою финансовую защиту. Все расходы на лечение + расходы на проживание возмещаются.

Пусть все нормально. К середине жизни у человека появляется семья, дети, которых он обеспечивает, пока они еще малы.Но так бывает в жизни, случаются несчастные случаи. Ваши дети смогут получить финансовую помощь, окрепнуть и стать на ноги для самостоятельной жизни.

Вывод: страхованием жизни необходимо заниматься как можно раньше!

p.s. Многие люди путают понятия страхования и инвестирования. Они говорят, что доходность страхования значительно уступает доходности других доступных финансовых инструментов. Да, гарантированная доходность у страховых компаний по страхованию жизни обычно 3-5%. Многие компании добавляют к гарантированной доходности дополнительные проценты и в итоге вполне может выйти и более 10-12% доходов. Это меньше, чем обычно дают те же ПИФы.

Но! Уловите смысл на примерах.

Человек решил накопить капитал и начал откладывать по 1000 рублей в месяц на депозит. Через 3 месяца произошел несчастный случай. Жена и маленькие дети получили 3 000 рублей через полгода от банка. А по страховке они получат, например, 1 000 000 рублей. Да, деньги не вернут утрату, но позволят встать семье на ноги.

Может человек не умер, а стал инвалидом. Что делать в этом случае? Как будет жить на пенсию по инвалидности такая семья?

Напишите, в комментариях, нужна такая вещь как страхование жизни Вашей семье?

Здраствуйте)

Не желаете обменяться ссылками?

пока не думал над этим вопросом 🙂